Performance financière : comment la mesurer, l’optimiser et en faire un levier de croissance ?

Cyril Coulange

CEO et co-fondateur d'Heelio

Ce qu'il faut retenir

- La performance financière est la capacité à générer des résultats durables et ne se limite pas au chiffre d'affaires : elle englobe la rentabilité, la trésorerie, l'endettement, l'efficacité opérationnelle et la résilience du modèle économique

- Sept indicateurs clés à suivre : chiffre d'affaires, résultat net, marge brute, EBE (Excédent Brut d'Exploitation), BFR (Besoin en Fonds de Roulement), free cash flow et EBITDA pour mesurer la santé globale de l'entreprise

- Les bénéfices d'un suivi rigoureux : prendre des décisions éclairées, identifier les signaux faibles, rassurer les investisseurs et partenaires, sécuriser la croissance et anticiper les besoins futurs de financement

- Leviers d'amélioration : optimiser les coûts (charges superflues, renégociation fournisseurs), ajuster le modèle économique (prix, diversification, segments rentables), optimiser la trésorerie et mettre en place un reporting financier régulier et automatisé

Performance financière : comment la mesurer, l’optimiser et en faire un levier de croissance ?

La performance financière ne se résume pas à une série de chiffres dans un bilan comptable. Pour un dirigeant de PME, d’ETI ou une start-up en croissance, c’est un véritable outil de pilotage stratégique.

Bien maîtrisée, elle permet d’anticiper les besoins de financement, de soutenir une trajectoire de croissance, d’améliorer la rentabilité et de renforcer la crédibilité de l’entreprise auprès de ses investisseurs et partenaires financiers.

Découvrez avec Heelio comment définir, analyser et améliorer la performance financière de votre entreprise.

Qu’est-ce que la performance financière ?

La performance financière désigne la capacité d’une entreprise à générer des résultats économiques positifs, réguliers et durables. Elle reflète sa solidité, sa capacité à créer de la valeur et à assurer, dans la durée, le financement de son activité et de ses ambitions de développement.

La performance financière ne se limite pas au chiffre d’affaires généré ou à son bénéfice. Elle repose sur un ensemble d’indicateurs couvrant la rentabilité, la trésorerie, le niveau d’endettement, la capacité d’autofinancement, l’efficacité opérationnelle et la résilience du modèle économique.

Une entreprise performante n’est donc pas seulement une entreprise qui vend beaucoup : c’est une entreprise qui :

- transforme efficacement ses ressources en résultats ;

- maîtrise ses flux financiers ;

- garantit la pérennité de son exploitation.

Pourquoi suivre la performance financière de son entreprise ?

En suivant la performance financière de son entreprise, le dirigeant peut piloter son activité sur des bases objectives et fiables. Concrètement, cela permet de :

- prendre des décisions éclairées (arbitrages d’investissement, nouvelles embauches, allocation budgétaire, repositionnement stratégique, etc.) ;

- identifier les signaux faibles (dégradation de la trésorerie, érosion de la marge, allongement des délais de paiement, augmentation du BFR) ;

- rassurer les parties prenantes, comme les investisseurs, les banques ou les actionnaires ;

- sécuriser la stratégie de croissance en évaluant si le modèle économique est suffisamment robuste pour soutenir l’expansion ;

- anticiper les besoins futurs (financement du développement, recrutements, achats de matériel, internationalisation, innovation).

Une entreprise qui maîtrise sa performance financière est mieux armée pour affronter les cycles économiques, capter des opportunités et créer de la valeur durable.

Quels sont les principaux indicateurs clés de la performance financière ?

Les KPI financiers permettent de mesurer la rentabilité de l’entreprise et la viabilité de son modèle économique. Plusieurs indicateurs doivent être analysés régulièrement, comme :

- le chiffre d’affaires ;

- le résultat net ;

- la marge brute ;

- l’excédent brut d’exploitation ;

- le besoin en fonds de roulement ;

- le free cash flow ;

- l’EBITDA.

Le chiffre d’affaires

Le chiffre d’affaires représente le volume des ventes réalisées sur une période donnée. C’est un indicateur structurant pour évaluer l’évolution de l’activité.

À suivre en particulier :

- l’évolution du chiffre d’affaires dans le temps (par mois, trimestre ou année) ;

- la répartition du chiffre d’affaires par produit, service, segment ou canal de distribution ;

- la saisonnalité et les cycles de vente.

Bon à savoir : Un chiffre d’affaires en croissance ne garantit pas une bonne performance financière si la marge ou la trésorerie ne suivent pas.

Le résultat net

Le résultat net représente le bénéfice (ou la perte) généré après déduction de toutes les charges, financières et exceptionnelles comprises. Il mesure la rentabilité finale de l’entreprise.

Bon à savoir : Un chiffre d’affaires élevé peut masquer une faible rentabilité si les coûts de production, les charges fixes ou le coût du financement augmentent.

La marge brute

La marge brute correspond à la différence entre le chiffre d’affaires et le coût des ventes. Elle mesure la valeur ajoutée générée par votre activité principale.

Cet indicateur sert notamment à :

- évaluer la rentabilité commerciale ;

- financer les charges fixes ;

- identifier les produits ou services les plus rentables.

Une baisse de la marge brute peut révéler une pression sur les prix, des achats plus coûteux ou une mauvaise gestion des stocks.

L’Excédent Brut d’Exploitation (EBE)

L’EBE est un indicateur clé de la performance opérationnelle. Il exclut les éléments financiers et exceptionnels pour ne retenir que le résultat de l’exploitation.

Il permet de :

- comparer des entreprises d’un même secteur ;

- mesurer la capacité opérationnelle à générer du cash ;

- analyser la productivité et l’efficacité interne.

Le Besoin en Fonds de Roulement (BFR)

Le BFR mesure les ressources financières nécessaires pour financer le cycle d’exploitation de l’entreprise (stocks, créances clients, dettes fournisseurs).

Un besoin en fonds de roulement maîtrisé garantit une trésorerie stable. À l’inverse, un BFR trop élevé peut révéler :

- des délais de paiement clients trop longs ;

- une rotation des stocks insuffisante ;

- une pression de trésorerie croissante.

Le free cash flow (flux de trésorerie disponible)

Le free cash flow correspond au cash réellement disponible après que tous les investissements nécessaires aient été réalisés. C’est un indicateur stratégique pour :

- financer la croissance ;

- réduire l’endettement ;

- réaliser des acquisitions ;

- verser des dividendes.

Bon à savoir : Un free cash flow positif et régulier est un excellent signe de solidité financière.

L’EBITDA

L’EBITDA (Earnings Before Interest, Taxes, Depreciation and Amortization) est l’équivalent international de l’EBE. Il est particulièrement apprécié des investisseurs qui s’en servent pour comparer la performance opérationnelle de différentes entreprises.

Un EBITDA élevé traduit un modèle économique rentable et scalable.

Comment améliorer la performance financière de l’entreprise ?

Plusieurs leviers sont activables pour améliorer la performance financière d’une entreprise.

En premier lieu, vous pouvez optimiser les coûts de votre structure :

- identifiez les charges superflues ;

- renégociez les contrats fournisseurs ;

- automatisez les processus pour améliorer la productivité.

Ensuite, ajustez votre modèle économique pour améliorer votre rentabilité :

- ajustez les prix et la politique commerciale ;

- diversifiez vos sources de revenus ;

- réduisez les coûts de revient ;

- misez sur les segments les plus rentables.

Vous pouvez également optimiser votre trésorerie en réduisant les délais de paiement clients, en optimisant les stocks et les flux d’approvisionnement ou encore en mettant en place un prévisionnel financier à jour.

Mettez en place un reporting financier régulier pour optimiser cette tâche, centraliser les données financières et suivre vos indicateurs clés dans des tableaux de bord fiables. En adoptant une solution de cash management adaptée, vous basculerez vers une prise de décision pilotée par la donnée plutôt que par l’intuition.

Comment Heelio contribue à la performance financière de votre entreprise ?

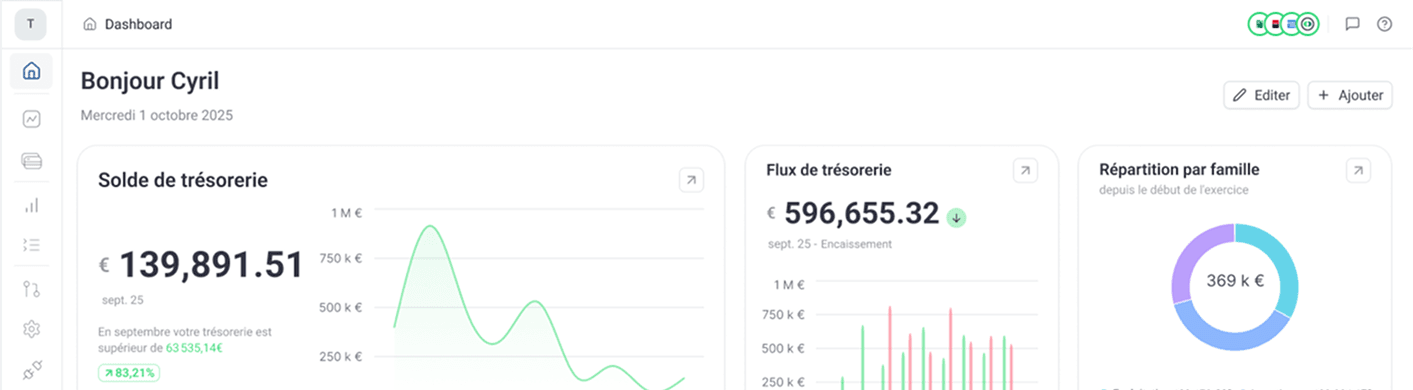

Heelio offre une vision financière de l’entreprise complète et exploitable, même lorsque la comptabilité n’est pas à jour. Son objectif : permettre aux dirigeants de suivre, anticiper et décider avec une précision habituellement réservée aux directions financières expertes.

Le logiciel de gestion financière Heelio vous permet de :

- suivre simultanément la trésorerie et le compte de résultat avec une parfaite cohérence entre cash et résultat ;

- catégoriser automatiquement vos transactions grâce à une méthode exclusive basée sur les comptes bancaires comptables pour une classification fiable dès le premier jour ;

- reconstruire un compte de résultat intelligent lorsque la comptabilité n’est pas disponible mensuellement ;

- générer un prévisionnel fiable en quelques clics ;

- bénéficier d’une intégration plug & play entre vos comptes bancaires et votre logiciel comptable, avec mises à jour plusieurs fois par jour.

Quel que soit votre stade de développement, Heelio transforme vos données en tableaux de bord clairs, en prévisions fiables et en leviers d’action immédiats pour renforcer durablement votre performance financière.

En savoir plus sur la performance financière

Quels sont les indicateurs de performance financière ?

Les indicateurs financiers les plus courants d’une entreprise sont :

- le chiffre d’affaires ;

- le résultat net ;

- la marge brute ;

- l’EBE ;

- l’EBITDA ;

- le BFR ;

- le free cash flow ;

- la capacité d’autofinancement.

Ils permettent d’évaluer la rentabilité, la solidité financière, la trésorerie et la capacité de croissance de l’entreprise.

Quelle est la différence entre performance financière et rentabilité ?

La rentabilité mesure le profit généré par l’entreprise par rapport à son chiffre d’affaires ou à ses capitaux investis.

La performance financière est plus globale : elle intègre la rentabilité, la trésorerie, la solvabilité, l’efficacité opérationnelle et la capacité à financer la croissance de l’entreprise.

Quels outils pour analyser la performance financière ?

Pour analyser leur performance financière, les entreprises utilisent généralement :

- des tableaux de bord Excel ;

- des logiciels comptables ;

des solutions spécialisées comme Heelio, qui centralise les données, les analyse automatiquement et génère des prévisions fiables.

Par Cyril Coulange,

CEO et co-fondateur d'Heelio

Sommaire